【相続手続き放置してはダメ!】期限を確認して対応すべき理由

相続手続きには、期限が「決まっているもの/決まっていないもの」の2種類あります。

期限までに手続きが終わらなければ、滞納税がかかったり、減税の優遇規定が受けられなくなるというようなデメリットがあります。

相続は一生のうち何度もあることではなく、相続手続きがはじめてで不安だという方が多くいらっしゃるかと思います。

ここでは、期限内に確実に手続きを行いたい方へ、期限が決まっている手続きや期限内に手続きができなかった場合のデメリットについて紹介いたします。

目次

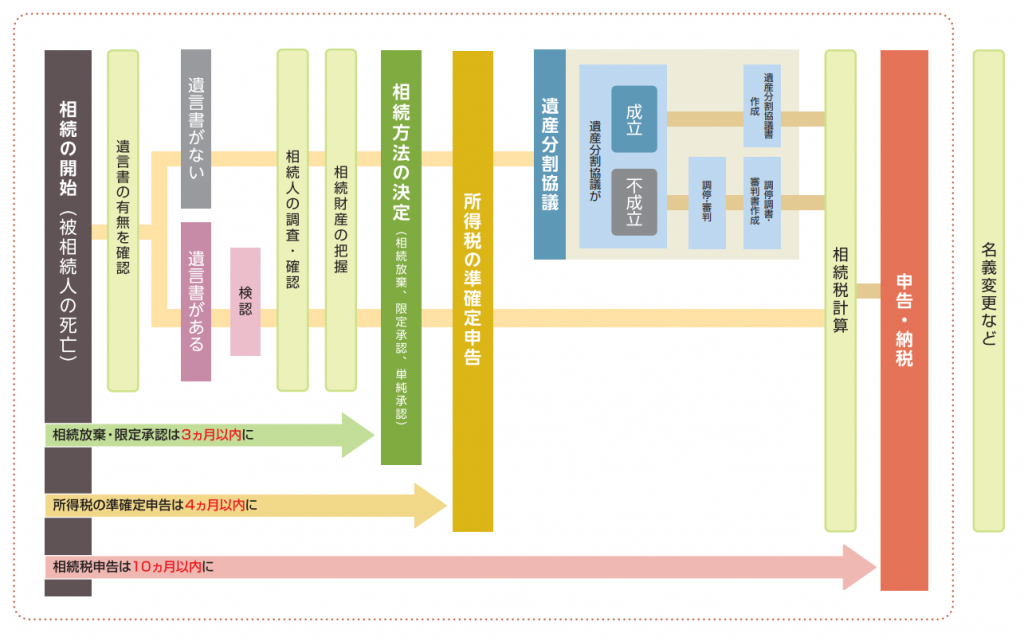

相続手続きの流れ

主な相続手続きの流れは以下になります。

主な相続手続きの種類

相続手続きには期限のあるものやないものがあります。

期限がある手続きに関しては「相続の開始があったことを知った日(被相続人が亡くなった日)」を起点に期限内に手続きを終える必要があります。

期限がある手続きと期限のない手続きは以下の通りです。

期限のある手続き

■3ヵ月以内:相続放棄・限定承認

■4か月以内:準確定申告

■10ヵ月以内:相続税の申告・納付

■1年以内:遺留分侵害額請求

■3年以内:生命保険金の請求

■3年以内:相続登記 ※2024年より施行予定

■5年10ヶ月以内:相続税の還付請求

特に期限のない手続き

■遺言書の検認

■遺産分割協議、調停、審判

このように、相続手続きの多くには期限があり、期限がないものでも早めに行う方が安心です。

例えば、遺言書の検認には期限がありませんが、検認をしないままだと相続登記や預貯金の払い戻しなどの手続きができません。

更に、検認には1か月程度の時間がかかるため、早めに進めなければ後の手続きがどんどん先延ばしになり、結果的に期限のある手続きを期限内に終えることができなくなってしまいます。

以下で期限がある手続きについて詳しく説明致します。

期限がある相続手続きの解説!

【3ヵ月以内】相続放棄・限定承認

相続放棄・限定承認とは

相続放棄とは、被相続人が財産よりも多くの借金を残して亡くなったような場合に“財産も借金もどちらも引き継がないと宣言すること”です。

相続放棄した人は不動産や預貯金などの資産、借金や未払い税などの負債を一切相続しません。

限定承認とは、限定承認とは、被相続人の債務がどの程度かわからず財産が残る可能性もあるなどといった場合に、相続人が相続したプラスの財産の範囲内で、マイナスの財産の債務を引き継ぐ相続方法です。

相続放棄も限定承認どちらも、相続開始を知った日から3ヶ月以内に、家庭裁判所へ相続放棄の申述をしなければなりません。

よく「相続人間で相続の放棄を約束した」との話を聞きますが、それでは相続放棄したことにはなりません。

熟慮期間延長の申立

熟慮期間とは、相続方法(単純承認、限定承認、相続放棄)を選択できる期間のことです。

相続人の中に海外に住んでいる人がいる場合や相続財産が多くて手続きが複雑など、どうしても3ヵ月以内に相続放棄や限定承認をするかどうか決めにくい場合は、家庭裁判所で「熟慮期間延長の申立」という手続きをすれば、数カ月間熟慮期間を延長してもらえる可能性があります。

【4ヵ月以内】準確定申告

準確定申告とは、亡くなった人の所得に対して行われる確定申告を指します。

確定申告をするべき人が亡くなった場合などには、被相続人自身で対応できないため、

相続人が準確定申告をしなければなりません。

その申告を行う義務のある人は相続人全員です。

準確定申告は相続人が相続開始を知った日から4か月以内に行わなければなりません。

準確定申告が必要となる人の条件

・自営業者だった場合

・アルバイトや正社員で2ヵ所以上から給与を得ていた場合

・被相続人に副収入があり確定申告義務があった場合

・2,000万円以上の給与所得があった場合

・400万円以上の年金受給があった場合 など

準確定申告の必要有無は、国税庁のホームページ内にある「確定申告が必要な方」から確認が可能です。

給与所得に応じた例示や、年金の所得控除の例示など具体的な内容が記されているので一度ご確認下さい。

【10ヵ月以内】相続税の申告・納付

相続税の申告は必ずしも全員に必要な手続きではなく、相続税の基礎控除額を超えた場合に相続税を納める必要があります。

基礎控除額の計算方法は以下になります。

基礎控除額=3,000万+600万円×法定相続人の数

申告と納税の期限は、相続開始を知った日から10か月以内で、亡くなった人の住所地の税務署に届け出ます。

延納と物納について

相続税をどうしても期限内に納められない場合は「延納」や「物納」という方法を利用できる可能性があります。

延納とは、相続税を将来にわたって分割払いする方法です。延納を利用できるのは以下の4つの要件を満たす場合に限られます。

・相続税の納税額が10万円を超えている場合

・相続税の納税額が100万円以上または延納期間が3年以上で担保を提供できる場合

・延納申請書を相続税の納税期限までに税務署長に提出した場合

・一度に税を納めることが困難な理由があること

延納の期間や利子税については、相続財産に何が含まれているか、担保として何を提供できたかによって異なります。

延納は分割で納付できるということで便利な方法ですが、長期間にわたって利子税がかかってしまうなどの負担もありますので注意が必要です。

物納は、延納でも税金の支払いが困難なケースにおいて、土地などの「物」で直接相続税を納付する方法です。

【1年以内】遺留分侵害額請求

相続が発生したとき、「遺留分侵害額請求」という請求ができるケースがあります。

遺留分とは簡単にいえば、最低限相続できることが保障されている相続分のことをいいます。

遺言や生前贈与などによって遺留分を侵害されると、侵害された相続人は侵害者へと「遺留分侵害額請求」ができます。

遺留分侵害額請求権にも期限があるので注意しましょう。「相続開始と遺留分侵害の事実」を知ってから1年以内に請求しなければ権利が消滅してしまいます。

たとえば「母が死亡したこと」と「不公平な遺言書が遺されていたこと」の両方を知った日から1年をカウントします。

また「相続開始から10年」が経過した時点で遺留分侵害額請求権は消滅します。

この場合、相続人が「不公平な遺言や贈与」を知らないままでも遺留分侵害額請求ができなくなります。不公平な遺言や贈与に納得できない場合は、早めに遺留分侵害額請求を行いましょう。

遺留分の減殺請求は、裁判所などに届け出るのではなく、まずは当事者同士話し合うことになります。もし、話し合いがまとまらなければ、家庭裁判所に調停を申し立てることができます。

【1年以内】生命保険金の請求

被相続人(亡くなった人)が生命保険に入っていた場合、指定された受取人が死亡保険金を受け取れます。

保険金請求権には「3年」の時効があります。

請求せずに放置していると時効によって保険金を受け取れなくなる可能性があるので、注意しましょう。

また3年以内なら請求できるので、被相続人の死後しばらく経ってから被相続人が保険に加入していたことを知った場合でも手続きすれば保険金を受け取れます。

早めに保険会社へ連絡することをお勧めいたします。

保険金の請求に必要な書類は次のとおりです。これら以外に書類が必要な場合もあるので、加入している保険会社に確認してください。

・保険会社所定の書類

・保険証券

・死亡診断書

・被保険者の死亡記載のある住民票

・請求する人の本人確認書類

【3年以内】相続登記(不動産の名義変更)

不動産を相続した場合、その不動産の名義を亡くなった方から相続した人に名義変更をする必要があり、この手続きを「相続登記」と言います。

現時点(2021年8月時点)では期限はなく、「当事者の任意」に任せられており、登記をしないまま放置をしても罰則などは特にありません。

しかし、国会で「相続登記を義務化する」法改正案が審議され、2021年4月に民法・不動産登記法の改正法案が可決され、2024年を目途に施行される見込みです。

改正法が施行されると、その後に生じた相続に関しては相続登記が義務化され、相続開始を知った日から3年以内に手続きを行う必要があります。

更に、この手続きを放置した場合には10万円以下の過料が科せられる可能性もあるので注意が必要です。

【5年10ヶ月以内】相続税の還付請求

相続税を納めたあとで、税額の計算に誤りがあって相続税を納め過ぎたことがわかった場合は、申告をやり直して税金を取り戻すことができます。この手続きを更正の請求といいます。

更正の請求ができる期限は、相続税の申告期限から5年以内、つまり、相続開始から5年10か月以内となります。

相続手続きが期限内に終わらない場合の「3つのデメリット」

相続手続きが期限内に終わらない場合は以下のようなデメリットがあります。

①税金の軽減制度などが利用できなくなる

相続開始を知った日から10ヵ月以内に相続税の申告・納付ができなければ、下記のような税金の軽減制度などが利用できなくなります。

・小規模宅地等の特例

・配偶者の税額軽減

・農地等の納税猶予の特例

・非上場株式等についての贈与税の納税猶予及び免除の特例

・相続税の物納

また、遺産分割協議が相続税の申告・納付期限までに終わらなければ、小規模宅地等の特例と配偶者の税額軽減が適用できません。

相続税の申告・納付期限後でも、遺産分割が終われば税額を修正して適用することは可能ですが、相続税の申告・納付期限までには、軽減制度を適用しない税額で相続税を支払わなければなりません。

②相続税の延滞税がかかる

相続税を期限までに納付できないと、納期限の翌日から完納する日までの延滞税を支払わなければなりません。

延滞税の利率は、納期限の翌日から2ヵ月を境に変わり、年によっても利率は変わります。

③新たな相続が発生してしまう可能性がある

相続手続きが終わらないうちに相続人が亡くなると、新たな相続(相次相続)が発生してしまうかもしれません。

最初の相続が終わらずに新たな相続が発生してしまうと、ただでさえ複雑な相続手続きがより複雑で時間もかかってしまうので注意が必要です。

相続手続きを放置することのデメリットについて詳しくはこちら>>

相続手続きに関する無料相談実施中!

上記で述べたように、相続手続きの多くには期限があり、相続人の負担がとても大きいものです。

相続手続きを期限内に終わらせるためには、早め早めにスケジュールを組む必要がありますので一度、司法書士などの相続の専門家にご相談することをお勧めいたします。

当事務所は相続専門の事務所であり、相続の相談実績は1,500件以上と豊富な実績がございます。

相続手続きや遺言書作成など相続に関わるご相談は当事務所にお任せ下さい。

当事務所の司法書士が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは097-538-1418なります。